Блокчейн и Центральные Банки: Как Технологии Меняют Экономику

Введение в мир блокчейна и финансов

Блокчейн — это универсальная технология, которая изменила представление о финансах, безопасности и даже о наших повседневных действиях. В то время как первоначально блокчейн ассоциировался с криптовалютами, такими как биткойн, на самом деле его возможности выходят далеко за пределы виртуальных валют. Центральные банки, ответственные за управление денежно-кредитной политикой в своих странах, начинают осознавать огромный потенциал, который открывает перед ними эта технология.

Как показывает практика, внедрение блокчейн-технологий в центральные банки может быть не только полезным, но и необходимым. Это позволяет создать более прозрачные, эффективные и безопасные финансовые системы. В данной статье мы разберем, как именно блокчейн проникает в сферу центральных банков, какие преимущества он может предложить и что ожидает нас в будущем.

Что такое блокчейн и как он работает?

Блокчейн — это распределенная база данных, которая хранит записи о транзакциях в виде «блоков», связанных между собой в «цепочку». Каждый блок содержит определённое количество транзакций, а информация о них защищена криптографически. Этот подход обеспечивает высокую степень безопасности, так как изменение данных в одном блоке потребует изменений во всех остальных, что практически невозможно без согласия сети.

Основные компоненты блокчейна

Чтобы понять, как блокчейн может быть использован центральными банками, важно рассмотреть его центральные компоненты:

- Дистрибуция: Блокчейн хранится на множестве компьютеров (ноды), что означает отсутствие единой точки отказа.

- Прозрачность: Все транзакции видны всем участникам сети, что повышает доверие к системе.

- Безопасность: Криптографические методы защиты данных делают блокчейн устойчивым к манипуляциям.

- Смарт-контракты: Эти программы автоматически выполняют контракты при выполнении определённых условий, что открывает новые горизонты для финансовых операций.

Зачем центральным банкам блокчейн?

На первый взгляд могло бы показаться, что традиционные банковские системы служат вполне удовлетворительно. Однако с увеличением объемов транзакций, усложнением финансовых отношений и ростом угроз в сфере кибербезопасности центральные банки сталкиваются с рядом непростых задач. Давайте рассмотрим, какие преимущества даёт внедрение блокчейна.

1. Повышение прозрачности и доверия

Одной из главных проблем, с которой сталкиваются центральные банки, является недостаток доверия со стороны общества. Люди недовольны тем, как функционируют традиционные финансы, и часто подозревают финансовые учреждения в коррупции или манипуляциях.

Внедрение блокчейн-технологий позволит сделать финансовые операции более прозрачными. Каждый гражданин сможет видеть, как управляются его деньги, какие транзакции осуществляются и как используются финансовые ресурсы. Это, безусловно, повысит уровень доверия к государственным институтам.

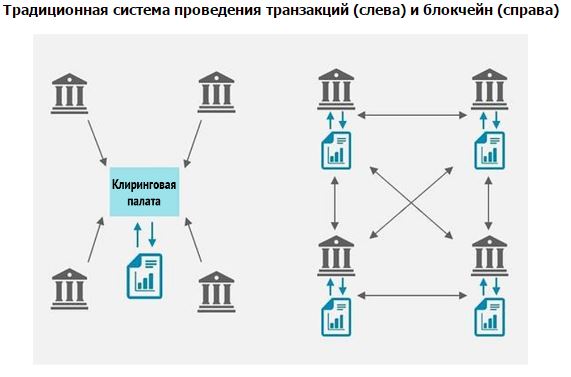

2. Упрощение и ускорение процессов

Современные финансовые системы часто страдают от медлительности и поразительных затрат, связанных с обработкой и проверкой транзакций. Благодаря технологии блокчейн можно упростить многие процессы. Например, трансакции между банками могут проходить мгновенно, вместо текущих нескольких дней, что существенно экономит время и средства как для банков, так и для клиентов.

3. Уменьшение затрат на безопасность

Современные системы безопасности для банков требуют колоссальных инвестиций. Блокчейн обеспечивает высокий уровень безопасности данных, что может снизить затраты на защиту информации. Поскольку информация защищена шифрованием и распределяется по сети, вероятность её утечки значительно ниже.

Первые шаги: как центральные банки исследуют блокчейн

Многочисленные центральные банки уже начали тестировать и разрабатывать идеи на основе блокчейн-технологий. Как же именно это происходит? Давайте разберём несколько ключевых примеров.

1. Возможные случаи использования

Центральные банки рассматривают различные сценарии внедрения блокчейна в своё ежедневное функционирование. Вот некоторые из них:

| Случай использования | Описание |

|---|---|

| Цифровые валюты | Создание цифровых версий фиатных валют (например, CBDC). |

| Управление активами | Блокчейн может помочь в управлении различными активами и их учете. |

| Межбанковские транзакции | Упрощение и ускорение расчетов между банками. |

| Контроль за денежно-кредитной политикой | Блокчейн может использоваться для мониторинга денежных потоков и более точного прогнозирования экономической ситуации. |

2. Реализованные проекты

Многие центральные банки уже проводят пилотные проекты, исследуя возможности блокчейна. Например:

- Китайская Народная Республика: Один из самых известных примеров — проект цифрового юаня, где блокчейн играет ключевую роль в обеспечении работы новой финансовой системы.

- Банк Англии: В Велике обсуждаются варианты создания цифровой валюты, основанные на блокчейне, что привнесет новые возможности в борьбе с инфляцией.

- Шведский центральный банк: Они работают над проектом e-krona, который призван сделать финансовые услуги более доступными и безопасными.

Преимущества цифровых валют центральных банков (CBDC)

С общим увеличением интереса к блокчейн-технологиям и их потенциальным применением центральные банки начали активно изучать преимущества внедрения цифровых валют (CBDC). Что же это значит, и какие преимущества могут раскрыться?

1. Доступность финансы для всех

Цифровая валюта может обеспечить более широкий доступ к финансовым услугам для населения. Эта доступность может быть особенно важна в регионах с низким уровнем банковского обслуживания.

2. Борьба с теневой экономикой

CBDC помогает в борьбе с теневыми финансами, проводя всё больше операций через официальные каналы. Это также усложняет жизнь мошенникам и тем, кто уклоняется от уплаты налогов.

3. Эффективное управление денежной массой

Цифровые валюты центральных банков могут быть легко интегрированы в системы управления денежной массой, позволяя более точно контролировать инфляцию и другие экономические показатели.

Вызовы и ограничения внедрения блокчейна в центральные банки

Несмотря на многообещающие перспективы, блокчейн и CBDC также сталкиваются с определёнными вызовами. Давайте рассмотрим, какие проблемы могут возникнуть в процессе внедрения.

1. Киберугрозы

Хотя блокчейн обеспечивает высокий уровень безопасности, ни одна система не застрахована от кибератак. Центральные банки должны уделять особое внимание кибербезопасности и защищенности своих систем.

2. Проблемы регулирования

Блокчейн и CBDC поднимают множество вопросов относительно регулирования. Как обеспечить необходимый уровень контроля со стороны государства, не нарушая при этом принципов децентрализации? Это вопрос, на который до сих пор не найден единственно правильный ответ.

3. Необходимость обучения и подготовки кадров

Чтобы реализовать решения на базе блокчейна, центральные банки должны подготовить свои кадры: обучить их новым технологиям и возможностям, которые они предоставляют.

Будущее блокчейна и центральных банков

Как же выглядит будущее в свете крупных изменений, связанных с блокчейном и Центральными банками? Можно выделить несколько ключевых тенденций.

1. Увеличение взаимодействия между центральными банками и финтех-компаниями

Мы можем ожидать, что центральные банки будут всё больше сотрудничать с финтех-компаниями для разработки новых решений на базе блокчейна. Это создаст синергию, которая поможет внедрять инновации быстрее и эффективнее.

2. Глобальное сотрудничество и интероперабельность

Центральные банки разных стран должны наладить сотрудничество для создания единой системы цифровых валют, обеспечивающей возможность проведения операций между государствами. Это создаст более эффективные механизмы валютного регулирования и борьбы с мошенничеством.

3. Постоянное развитие технологий

Технологии блокчейн будут продолжать развиваться, открывая новые горизонты для центробанков, инновационных финансовых продуктов и услуг, а также улучшения пользовательского опыта.

Заключение

Блокчейн — это не просто мода или временное увлечение, это технология, которая открывает перед центральными банками совершенно новые горизонты. С каждым годом мы видим всё больше примеров того, как центральные банки адаптируют блокчейн-технологии под свои нужды. Хотя впереди ещё много вызовов и непростых решений, верно одно — будущее блокчейна и центральных банков связано. Сумев преодолеть существующие преграды, центробанки могут значительно улучшить работу финансовых систем, повысить доверие граждан и обеспечить стабильность экономики.

Технологический прогресс в сочетании с необходимостью адаптации старых методов и принципов станет ключом к успешному внедрению блокчейна в финансовые системы. Будущее, основанное на прозрачности, доступности и доверии, — это то, к чему стоит стремиться. Если центральные банки смогут использовать эти возможности, то они создадут не только более эффективные финансовые системы, но и повысят качество жизни большого количества людей.